A Resolução CVM 175 começou a vigorar em 2 de outubro de 2023 e mudou completamente a maneira como os investimentos são operacionalizados no Brasil, trazendo uma estrutura inovadora com regras gerais para o mercado financeiro. Este artigo tem como objetivo ser seu guia definitivo sobre a nova resolução.

Além disso, é complementada por Anexos, os quais tratam sobre classes específicas dos Fundos de Investimentos Financeiros, Fundos de Investimentos em Direitos Creditórios, Exchange Traded Fund, Fundos de Investimentos em Participações, e os Fundos de Investimentos Imobiliários.

Os profissionais da área precisam estar atentos às novas disposições, especialmente para poderem inteirar-se sobre o tema e adotar estratégias coerentes para gerir suas carteiras de clientes e/ou de investimentos.

E para facilitar esse desafio, acompanhe com a BRITech todos os pontos importantes neste guia definitivo!

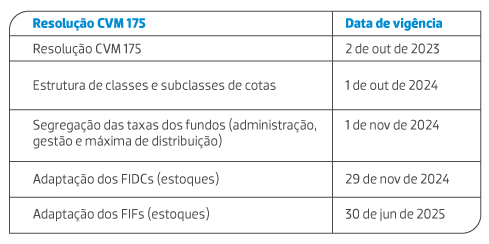

Prazo de adaptação à nova regulamentação

Por entender que a RCVM175 mudou bastante a forma como os investimentos serão operacionalizados, o regulamentador estendeu o prazo de adaptação à nova regulamentação, permitindo ao mercado ter mais flexibilidade.

Notem:

Fonte: Anbima.

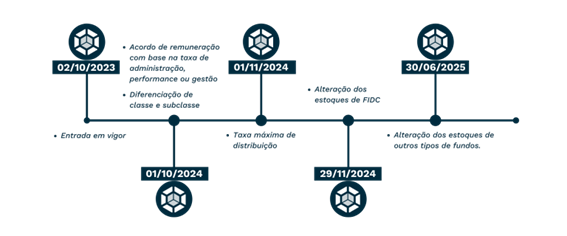

Também elaboramos uma linha do tempo sobre o tema, para simplificar o entendimento sobre as alterações promovidas e os consequentes prazos para adaptação:

Agora, é preciso entender como aproveitar os benefícios da nova resolução; os principais pontos e impactos da norma; e, se você quer se destacar, é importante também entender — o quanto antes — como se adaptar a todas essas mudanças.

Leia também:

- BRITech: Novas regras da CVM para investidor não residente.

- Saiba tudo sobre a RCVM 175 Anexo Normativo II – Fundos de Investimento em Direitos Creditórios – BRITech.

- BRITech: RCVM 175 – Novo marco regulatório dos fundos de investimento.

- Prepare-se para a Resolução CVM 175 com a BRITech!

- Como aproveitar os benefícios da RCVM175? A BRITech explica.

- Resolução CVM 181 traz mudanças na RCVM 175! Conheça os principais destaques! – BRITech.

- BRITech: RCVM 175 – Novo marco regulatório dos fundos de investimento.

Você verá neste conteúdo:

Prazo de adaptação à nova regulamentação

Os 8 benefícios da Resolução CVM 175

- Segregação de atividades entre gestor e administrador.

- Proteção para investidores a partir da responsabilidade limitada do cotista.

- Transparência e redução de custos.

- Alocação no exterior: diversificação global.

- Organização eficiente de ativos: classe e subclasses.

- Novos limites de margem bruta com base por tipo de classe.

- Novas possibilidades de investimentos:

- Omissão de carteiras de fundos de ações por até 6 meses e documentos padronizados

Principais aspectos da regulamentação

- Limitação de responsabilidade dos cotistas e Insolvência dos Fundos de Investimentos

- Múltiplas classes de cotas, subclasses e segregação patrimonial

- Fundos socioambientais (ESG), Créditos de carbono/Offshore e Criptoativos

- Gerenciamento de risco e liquidez

Novas regras e impactos – como se preparar para as mudanças?

- Compliance regulatório

- Gestão de risco

- Transparência e comunicação

- Due diligence e seleção de ativos

- Monitoramento de desempenho

- Educação continuada

- Avaliação de parcerias e prestadores de serviço

- Planejamento de continuidade de negócios

Os benefícios da nova resolução ampliam o leque de vantagens para investidores, gestores, administradores, custodiantes de fundos, e o mercado financeiro como um todo:

- Segregação de atividades entre gestor e administrador

Agora, há uma clara distinção entre as atribuições e responsabilidades do gestor e administrador, reduzindo o risco de conflitos e mal-entendidos, e possibilitando uma maior eficiência dentro das atividades da gestora de investimentos.

- Proteção para investidores a partir da responsabilidade limitada do cotista

A responsabilidade do cotista é limitada ao valor aportado por ele, e, também, limitada em casos de liquidez negativa do fundo, sendo este um ponto com potencial atrativo para investidores conservadores, possibilitando que gestores de investimentos aumentem sua carteira de clientes.

- Transparência e redução de custos

O rebate precisa ser evidenciado como um custo do fundo, aumentando significativamente a transparência para investidores. Soma-se a isso o fato de gestores terem maior clareza sobre os custos envolvidos na operação, o que ajudará a tomar decisões embasadas.

- Alocação no exterior: diversificação global

Os ativos agora podem ser alocados 100% no exterior, permitindo que gestores captem clientes que buscam por diversidade em seus investimentos.

Benefício extra:

- A BRITech anunciou sua parceria com a Calastone, a maior rede global de fundos, para facilitar que Gestores de Fundos, Gestores de Patrimônio, Private Bankings e Plataformas de Distribuição ofereçam aos investidores brasileiros acesso a fundos globais de forma integrada. Entenda aqui!

- Organização eficiente de ativos: classe e subclasses

As classes de ativos terão CNPJs próprios, e as subclasses serão divididas em subclasses, permitindo que gestores de investimentos organizem de maneira mais refinada a forma como esses ativos são alocados.

- Novos limites de margem bruta com base por tipo de classe.

Fundos de renda fixa podem aplicar até 20% de seu patrimônio líquido, enquanto Fundos de renda variável podem aplicar até 40%. O maior percentual encontra-se nos Fundos multimercados, que podem aplicar até 70% do patrimônio líquido, permitindo que gestores tenham maior previsão quanto aos investimentos de seus clientes.

- Novas possibilidades de investimentos

Criptoativos e ESG. Seus clientes agora podem investir diretamente em criptoativos e em créditos socioambientais, possibilitando que você alcance clientes mais modernos ou aqueles que se preocupam com questões voltadas à preservação do meio ambiente.

- Omissão de carteiras de fundos de ações por até 6 meses e documentos padronizados

Com essa extensão do prazo, os Fundos poderão omitir seus ativos por até 6 meses (ao invés de 3, como era anteriormente). Além disso, também poderão contar com documentos padronizados, o que facilitará bastante a rotina das atividades administrativas e gerenciais da sua carteira.

Os benefícios da RCVM175 podem ser utilizados para trazer maior eficiência à gestora e também atrair novos potenciais clientes. Utilizá-los com assertividade e com o apoio adequado permite que você esteja à frente no mercado financeiro. Contate nossos especialistas aqui e comece agora a aproveitar essas vantagens!

Também desenvolvemos um conteúdo exclusivo e detalhado sobre as vantagens da nova regulamentação, o qual pode ser acessado clicando aqui. E no intuito de fomentar conhecimentos sobre o tema, A Cepeda Advogados reuniu especialistas renomados para dissertar sobre o assunto. Confira os detalhes adicionais assistindo esta live!

Neste sentido, é fundamental que os profissionais da área entendam os principais aspectos da RCVM175. Vamos lá?

Limitação de responsabilidade dos cotistas e Insolvência dos Fundos de Investimentos

Conforme comentamos anteriormente, os cotistas agora têm responsabilidade limitada em relação ao valor subscrito por eles, e também têm responsabilidade limitada no caso de liquidez negativa do fundo, o que traz maior potencial atrativo para captação de clientes conservadores.

Neste caso, é preciso acrescentar a esta classe o sufixo “Responsabilidade Limitada”. E caso não haja limitação da responsabilidade do cotista, os cotistas responderão por eventuais patrimônios líquidos negativos.

Porém, um mesmo Fundo poderá abranger classes que sejam tanto de responsabilidade limitada quanto de responsabilidade ilimitada, mas essa limitação precisa existir. E por haver a classe de cotas por responsabilidade limitada, os eventuais processos de insolvência do Fundo precisam tramitar no âmbito dos fundos de classe ilimitada.

Múltiplas classes de cotas, subclasses e segregação patrimonial

Os Fundos podem ter diferentes classes de cotas, onde deverão constituir patrimônio segregado para cada uma delas. O conceito de segregated portfólio, muito utilizado no mercado internacional, agora também pode ser aplicado aqui no Brasil.

Ao mesmo tempo, os Fundos deverão ter apenas uma categoria, o que facilita a gestão de questões tributárias.

Dentro do leque de classes, os fundos poderão criar subclasses de cotas, respeitando as seguintes características:

- Público-alvo;

- Prazos e condições de aplicação, amortização e resgate;

- Taxas de administração, Gestão e distribuição;

- Máxima de distribuição;

- Ingresso; e,

- Saída.

Vale ressaltar, também, que a RCVM175 proibiu a formação de classes híbridas, especialmente para evitar que elas coexistem com subclasses abertas e fechadas, uma vez que isso pode trazer complicações tributárias.

Outro ponto fundamental na nova resolução, inclusive em observância às últimas pautas socioambientais, é a possibilidade de investir em fundos dessa natureza.

Fundos socioambientais (ESG), Créditos de carbono/Offshore e Criptoativos

Com a visibilidade que as pautas ambientais ganharam nos últimos anos, a RCVM175 trouxe aspectos importantes sobre investimento em fundos socioambientais, conhecidos como ESG.

Nessa espécie de fundos, a política de investimento precisa integrar os fatores e benefícios socioambientais. Do contrário, o fundo não pode se referir a essa classe em sua denominação.

Soma-se a essa espécie de fundo, os créditos de carbono, outro tipo de ativos financeiros elegíveis.

Foram previstas na nova regulamentação as cotas em ativos de descarbonização – CBIO e os créditos de carbono, mas desde que estes sejam registrados também em sistemas de registro e de liquidação financeira autorizada pela CVM e pelo Banco Central do Brasil, ou negociadas em mercado administrado por entidade administradora de mercado organizado e autorizado pela CVM.

A Resolução CVM 175 trata, também, dos fundos Offshore, estabelecendo condições para sua operação no Brasil. Esses fundos, domiciliados em jurisdições estrangeiras, podem ser acessados por investidores brasileiros, desde que observadas algumas diretrizes.

A normativa requer que os fundos Offshore estejam sujeitos à regulamentação de uma autoridade estrangeira equivalente à CVM, garantindo uma supervisão adequada e compatível com os padrões internacionais de regulação de mercado.

Além disso, é necessário que esses fundos estejam registrados na CVM para serem ofertados no Brasil, assegurando transparência e proteção aos investidores locais. Essas medidas visam harmonizar a operação dos fundos Offshore com as regulamentações brasileiras, promovendo um ambiente regulatório mais sólido e transparente para o mercado de investimentos.

Os criptoativos também não ficaram de fora, e também foram amparados pela RCVM175. A normativa permite que a negociação, independentemente de ser no Brasil ou no exterior, seja realizada por instituições autorizadas por órgãos reguladores financeiros.

Em meio a tantas novidades fundamentais para a rotina de um gestor de investimentos, é importante estar atento às questões relacionadas à gestão de risco e liquidez.

Gerenciamento de risco e liquidez

O monitoramento dos riscos e liquidez tornou-se crucial com o advento da RCVM175, principalmente no que diz respeito aos Fundos de Investimento em Direitos Creditórios (FIDCs), o que exige dos gestores um controle muito mais rigoroso para garantir tanto a rentabilidade quanto a capacidade de atender às obrigações com os cotistas.

Dentre os principais impactos da nova regulamentação nas operações, podemos citar:

- Gerenciamento de risco adequado: a resolução requer que os gestores implementem um gerenciamento de risco adequado, adotando práticas e políticas específicas para identificar, avaliar e prevenir os riscos de liquidez associados aos ativos do fundo.

A Anbima, por exemplo, disponibiliza diariamente relatórios de mercado com dados da indústria de fundos de investimento no Brasil. Com isso, é possível consultar:

-Valor total de patrimônio líquido.

-Rentabilidade média.

-Captação líquida diária e acumulada de cada tipo de fundo.

Essas informações podem ser conferidas neste link. E para apoiar você nesse desafio tão minucioso, a BRITech oferece uma funcionalidade exclusiva para gerenciamento de risco e liquidez de mercado.

Uma plataforma que vai muito além do risco, uma vez que permite a você reduzir seu custo operacional e ter informações confiáveis. E melhor: tudo alinhado ao seu orçamento! Fale agora com nossos especialistas clicando neste link e descubra como podemos melhorar seu gerenciamento de riscos!

- Limites para concentração de riscos. Há previsão de limites para concentração de riscos, o que significa dizer que os fundos precisam diversificar seus ativos para evitar exposição excessiva a apenas um ativo ou grupo de ativos.

- Requisitos de liquidez dos ativos. Os ativos dos fundos devem atender a requisitos mínimos de liquidez, garantindo que possam ser facilmente convertidos em dinheiro sem perda significativa de valor em caso de necessidade de resgate de cotas.

O artigo 54 do Capítulo XII – Liquidação, do Anexo Normativo II da RCVM175 especifica detalhadamente os requisitos de liquidez dos ativos. Vale a pena leitura.

- Transparência nos regulamentos dos fundos: Os regulamentos dos fundos devem conter informações claras e precisas sobre as políticas de gestão de risco e os mecanismos de liquidez, garantindo transparência para os investidores.

- Análise e monitoramento constantes: Os gestores devem realizar uma análise contínua da liquidez dos ativos, monitorando indicadores de mercado e adotando estratégias de gerenciamento de risco de acordo com as características específicas de cada fundo.

Os relatórios disponibilizados pela Anbima, somado às funcionalidades de Gestão de Recebíveis e Análise de Riscos da BRITech são a solução perfeita para apoiar você nesse monitoramento. Eles oferecem o apoio ideal para fornecer à você informações atualizadas, otimizando sua rotina e auxiliando na sua tomada de decisões embasadas.

- Simulação de cenários de estresse: É importante realizar simulações de cenários de estresse para avaliar os efeitos de uma possível falta de liquidez em determinados ativos sobre a carteira do fundo como um todo, permitindo uma preparação adequada para situações de crise.

O gerenciamento dos riscos de liquidez são extensos, e por isso recomendamos a leitura do nosso artigo sobre o tema disponível neste link.

Para facilitar a adaptação às mudanças promovidas pela RCVM175, preparamos um checklist exclusivo que vai ajudar você nesse desafio:

1. Compliance regulatório:

-Manter-se atualizado com todas as regulamentações relevantes, incluindo as recentes alterações na legislação.

-Designar um responsável pelo cumprimento das regulamentações e garantir que toda a equipe esteja ciente das obrigações regulatórias.

2. Gestão de risco:

-Implementar um sistema robusto de gestão de risco que inclua análise contínua e monitoramento de riscos de mercado, crédito, liquidez e operacionais.

-Realizar avaliações regulares de risco e desenvolver planos de mitigação para lidar com potenciais eventos adversos.

3.Transparência e comunicação:

-Garantir transparência total para os investidores, fornecendo informações claras e precisas sobre o desempenho do fundo, os custos envolvidos e as estratégias de investimento.

-Estabelecer canais de comunicação eficazes para responder às perguntas e preocupações dos investidores de forma oportuna e adequada.

4. Due diligence e seleção de ativos:

-Realizar uma due diligence completa antes de selecionar ativos para inclusão na carteira do fundo, avaliando cuidadosamente os fundamentos financeiros, a qualidade da gestão e outros fatores relevantes.

-Diversificar adequadamente a carteira do fundo para reduzir o risco de concentração em determinados ativos ou setores.

5. Monitoramento de desempenho:

-Estabelecer métricas claras para avaliar o desempenho do fundo e monitorá-las regularmente.

-Analisar o desempenho em relação aos benchmarks relevantes e ajustar as estratégias de investimento conforme necessário para alcançar os objetivos de retorno.

6. Educação continuada:

-Investir na educação e no desenvolvimento profissional contínuo da equipe, garantindo que todos estejam atualizados com as melhores práticas e tendências do setor.

-Participar de conferências, workshops e outras oportunidades de aprendizado para permanecer na vanguarda do mercado.

7. Avaliação de parcerias e prestadores de serviço:

-Selecionar cuidadosamente parceiros e prestadores de serviços, incluindo administradores, custodiantes e consultores, com base em sua reputação, experiência e capacidade de fornecer suporte de alta qualidade.

-Realizar avaliações periódicas para garantir que os parceiros continuem a atender aos padrões de qualidade esperados.

8. Planejamento de continuidade de negócios:

-Desenvolver um plano abrangente de continuidade de negócios para garantir que o fundo possa continuar operando de forma eficaz em caso de interrupções ou crises.

-Testar regularmente o plano de continuidade de negócios e fazer ajustes conforme necessário para garantir sua eficácia.

À medida que você se adapta às mudanças trazidas pela RCVM175, é crucial adotar uma abordagem proativa e focada na conformidade, além de aproveitar as oportunidades de inovação e eficiência operacional que surgem.

Isso implica não apenas em garantir o cumprimento das novas regulamentações, mas também em buscar maneiras de otimizar os processos internos e explorar novas estratégias de investimento que estejam alinhadas com as exigências do mercado.

Ao mesmo tempo, é importante reconhecer que a conformidade não deve ser vista como um fardo, mas sim como uma oportunidade para aprimorar a gestão e fortalecer a confiança dos investidores.

Até porque, incorporar as melhores práticas de conformidade não apenas protege o fundo e seus investidores, mas também demonstra um compromisso contínuo com os princípios de integridade e transparência.

E com uma compreensão sólida das novas regras e uma abordagem estratégica para sua implementação, é possível enfrentar os desafios deste novo cenário regulatório e prosperar com sua carteira de investimentos.

Trata-se não apenas de cumprir as exigências legais, mas também de adaptar as estratégias de investimento para tirar proveito das oportunidades que surgem e manter-se à frente no mercado competitivo de hoje!

Ao manter-se atualizado com as últimas tendências do mercado e buscar constantemente melhorias na gestão de investimentos, os gestores podem garantir que estão preparados para enfrentar os desafios e aproveitar as oportunidades que surgem em um ambiente em constante evolução.

E nesses momentos, contar com o apoio adequado é essencial para garantir o desempenho da performance da sua carteira de clientes e atingir suas metas periódicas.

A BRITech possui um leque variado de funcionalidades em suas plataformas, as quais foram desenvolvidas exclusivamente para que você avalie riscos, gerencie recebíveis e triplique sua capacidade de atingir resultados. Clique aqui e agende agora mesmo uma demonstração!